Il corretto calcolo dell'EBIT Risultato Operativo

EBIT è l’acronimo di “Earnings Before Interest and Tax”, definito anche come Risultato operativo e rappresenta il risultato della gestione aziendale prima che vengano considerati gli interessi e le tasse. È un margine che misura il profitto aziendale derivante dalla sola gestione tipica-caratteristica.

Per determinare ed isolare tale gestione è necessario eliminare sia tutte le componenti (ricavi e costi) che non sono collegate con la gestione caratteristica dell’azienda, sia quelle che riguardano l’area finanziaria (proventi ed oneri finanziari) e l’area fiscale. Nella pratica vengono utilizzate tre diverse metodologie per il calcolo dell’EBIT:

- Metodo 1: si escludono le sole spese per interessi passivi e le tasse, includendo invece i costi e/o ricavi non operativi e gli interessi attivi;

- Metodo 2: si escludono sia le spese per interessi passivi sia i proventi finanziari e le tasse, includendo tuttavia i costi e/o ricavi non operativi;

- Metodo 3: oltre alle spese per gli interessi e le tasse sono esclusi anche i costi e/o ricavi non operativi e gli interessi attivi.

In tale ultimo caso, l’EBIT rappresenta il risultato economico della sola gestione caratteristica dell’azienda poiché non tiene conto dei ricavi e dei costi che attengono alla gestione residuale o comunque non ricorrente e tipica. Consideriamo ad esempio un’azienda che svolge l’attività di produzione di tubi in acciaio. Se questa acquistasse un immobile e poi lo affittasse a terzi tale ricavo non verrebbe incluso nel calcolo dell’EBIT perché non attiene alla gestione tipica-caratteristica rappresentata dalla produzione di tubi in acciaio. Oppure un'azienda che ha subito un danno ingente causato da un evento naturale: anche in tal caso, essendo il costo corrispondente di carattere eccezionale e non ripetibile sarebbe escluso dall'EBIT.

Ma perché è così importante isolare la gestione caratteristica? È importante perché in tal modo possiamo determinare il flusso di cassa operativo che è necessario a sua volta per esprimere una valutazione sulla sola gestione tipica dell’azienda. Difatti, per valutare opportunamente la gestione aziendale, nell’esempio precedente, la domanda a cui dobbiamo dare risposta è la seguente: la vendita di tubi in acciaio è profittevole? Che margini riesco ad ottenere da essa? Naturalmente, se non escludessi il profitto ottenuto dal fitto dell’immobile, otterrei un dato che potrebbe risultare falsato e non corrispondente al reale profitto che ottengo invece considerando la sola attività tipica. Se non si operasse in tal modo, si potrebbe altrimenti giungere al paradosso che l’attività caratteristica, rappresentata dalla produzione di tubi, è in perdita ma che tale perdita viene controbilanciata dalle risorse finanziarie che ottengo attraverso il fitto dell’immobile, che è un’attività (immobiliare) estranea all’area caratteristica. Ciò determinerebbe un errore di valutazione dell’attività “core” svolta dall’azienda e fornirebbe informazioni fuorvianti al management. Al contrario, mettendo in luce le perdite della gestione tipica attraverso l‘esclusione dei profitti non caratteristici, il management è in grado di prendere decisioni consapevoli, ad esempio l’azienda potrebbe valutare se dedicarsi alla sola attività immobiliare.

Ma perché si escludono anche gli oneri e proventi finanziari?

Anche tale esclusione è collegata al corretto calcolo del Flusso di cassa operativo che non deve essere influenzato dall’area finanziaria.

L’errore che si commette nel calcolo dell’EBIT

Secondo il nostro parere le ipotesi definite al Metodo 2 e Metodo 3 sono entrambe corrette (anche se la soluzione migliore sarebbe quella prospettata al punto Metodo 3) mentre la soluzione del Metodo 1 è errata.

Tale errore nasce da un equivoco terminologico e concettuale. Infatti, nell’acronimo dell’EBIT viene menzionato il termine “Interest” ed alcuni autori hanno ritenuto erroneamente che tale termine si riferisse solo agli oneri finanziari e non anche ai proventi finanziari. Ciò, a parere di chi scrive, non appare corretto perché ciò che si deve escludere dall’EBIT è l’intera area finanziaria che è composta sia dagli oneri che dai proventi finanziari. Non avrebbe alcun senso pratico e logico escludere gli oneri finanziari e considerare invece i proventi, essendo tutti e due afferenti alla gestione finanziaria dell’azienda.

Tabella diversi metodi calcolo EBIT

Se volessimo essere molto rigorosi, la soluzione migliore sarebbe quella indicata come Metodo 3 che esclude non soltanto tutta l’area finanziaria (oneri e proventi finanziari) ma anche i costi e ricavi non operativi ovvero quelli che non attengono alle gestione caratteristica dell’azienda. Purtroppo, però, nella pratica professionale molte volte è difficile conoscere quali siano realmente le componenti che non attengono alla gestione tipica o comunque capita spesso che non si è in possesso di dati precisi per cui capita di frequente di dover fare ricorso al Metodo 2.

Il Metodo 1, ancorché utilizzato da alcuni autori, non ci sembra corretto per i motivi che abbiamo spiegato precedentemente ed in particolare per l’inclusione nell’EBIT dei proventi finanziari.

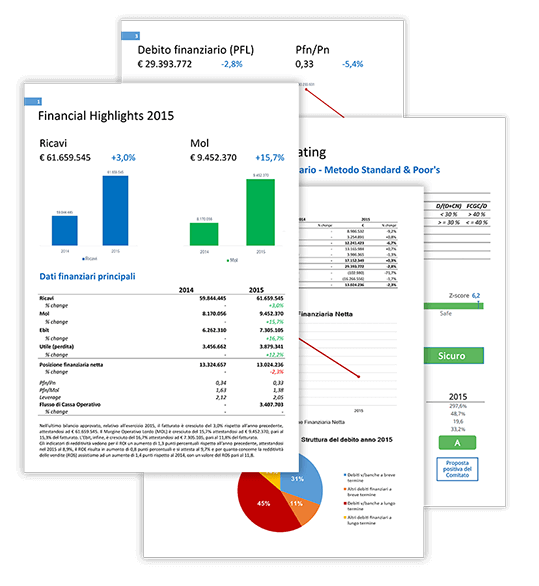

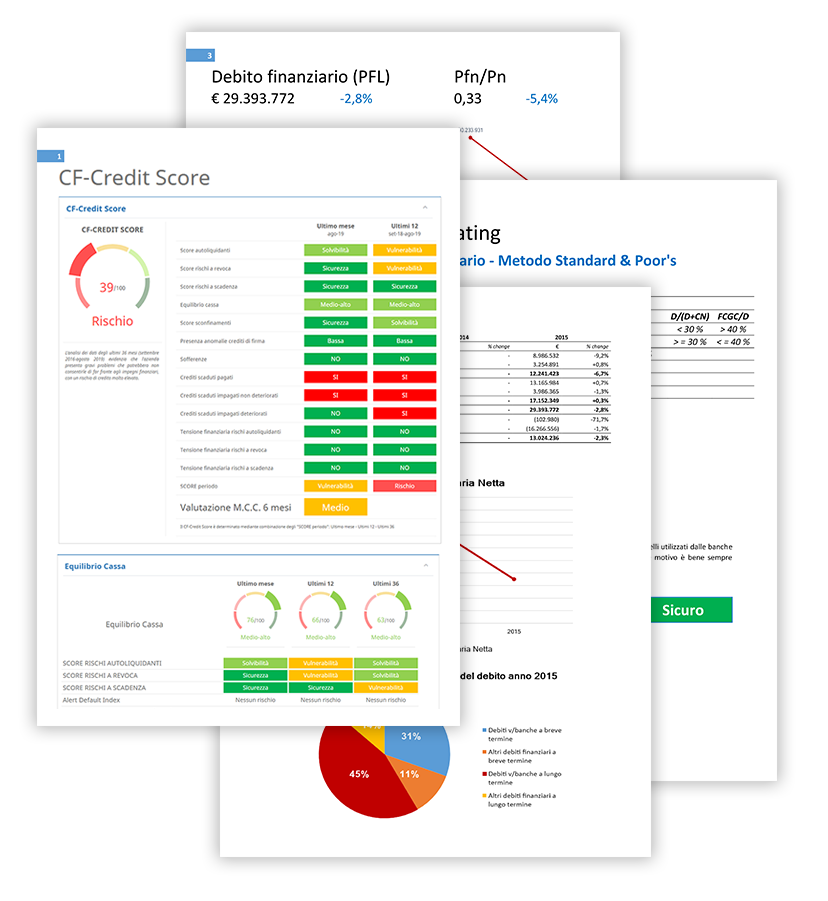

Report di Bilancio & Rating MCC

Acquista online l'analisi dei bilanci riclassificati e commentati con la valutazione della situazione economico-finanziaria dell'azienda e il nuovo rating MCC.

L’importanza del NOPAT

Se vogliamo però utilizzare il Metodo 3, quello più rigoroso, dobbiamo rettificare ulteriormente l’EBIT attraverso il calcolo del NOPAT rideterminando il valore delle imposte e calcolandole sul solo risultato operativo. La questione delle cosiddette Imposte figurative è descritta ampiamente in un altro articolo e consiste essenzialmente nel considerare le maggiori imposte che si avrebbero non tenendo conto della deducibilità degli oneri finanziari netti.

La normalizzazione dei dati di bilancio

Il primo passo da seguire è quello di normalizzare il valore del reddito presente in bilancio. Tale operazione viene effettuata eliminando o aggiungendo quote di costi e/o ricavi che non partecipano alla gestione tipica dell’azienda oppure che non sono ricorrenti perché dotati della caratteristica dell’eccezionalità. Per eseguire correttamente tale operazione, i dati presenti nel bilancio non sono sufficienti e bisogna coinvolgere gli amministratori della società che conoscono bene la realtà aziendale. Questa procedura di rettifica di valori positivi e negativi influenzerà direttamente il calcolo dell’EBIT e del MOL e, di conseguenza, tutti gli indici che utilizzano tali margini.

In Italia, come sappiano, nelle PMI molte volte l’imprenditore coincide anche con il proprietario dell’impresa. Per tale motivo capita che, per ragioni meramente fiscali, vengano imputate all’impresa costi promiscui che riguardano anche la sfera personale dell’imprenditore o che non siano correlati direttamente con l’attività tipica dell’impresa. A questo aggiungiamo anche il caso frequente di spese ed investimenti i cui costi sono sostenuti nell’esercizio corrente ma che avranno un beneficio futuro: per tale motivo, non sono legati alla gestione attuale e bisogna provvedere a scorporarli dal bilancio riclassificato.

Ad esempio, una software house sostiene delle uscite (anno 2018) per assumere due programmatori e per acquistare delle attrezzature per il lancio di un nuovo prodotto che però sarà sul mercato l’anno successivo e quindi solo allora si trasformerà in un ricavo per l’azienda. Nel conto economico dell’esercizio corrente (anno 2018), per il principio della competenza, ritroverò contabilizzati tali costi che però non partecipano alla creazione di valore attuale e quindi che faccio? La soluzione più corretta è scorporare tali costi dal conto economico 2018 e imputarli nell’esercizio successivo, anno in cui il prodotto, associato a tali costi, sarà sul mercato. Questa metodologia è molto usata anche nelle valutazioni aziendali.

Facciamo un esempio.

Ricavi € 3.000.000

Costi € 2.000.000

Spese non capitalizzate € 500.000 (che riguardano un nuovo prodotto venduto nel 2019)

EBIT 1 caso, il valore di tali spese è considerato nell’EBIT

EBIT = € 500.000

EBIT caso 2, il valore di tali spese non è considerato e viene scorporato

EBIT = € 1.000.000, di conseguenza tutti gli indici che utilizzano l’EBIT subiranno un miglioramento

La procedura di rettifica diventa indispensabile con l’adozione dei nuovi schemi di bilancio (D.Lgs. 139/2015) in cui non è più distinto nel Conto economico, in una sezione a parte, il valore dei componenti straordinari che non vanno ricompresi nell’EBIT.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

- La scelta dei metodi nella Valutazione aziendale

Descrizione dei vantaggi e degli svantaggi dei metodi di valutazione più utilizzati in Italia ed il loro corretto utilizzo tenendo conto delle specificità del business aziendale.

- Riclassificazione dei Contratti di Leasing

Una modalità operativa per riclassificare i contratti di leasing superando la logica di contabilizzazione c.d. “operativa” con quella "finanziaria" definita dagli standard IFRS per determinare un corretto valore dell’indebitamento finanziario netto aziendale.

- Il Margine operativo lordo MOL e le differenze con l’EBITDA

Il margine operativo lordo (MOL) è un indicatore di redditività che esprime il reddito conseguito da un'azienda relativamente alla sola gestione caratteristica.

Fatturazione Elettronica

Fatturazione Elettronica Analisi Centrale Rischi

Analisi Centrale Rischi Gestionale per OCC

Gestionale per OCC Cloud Finance Enterprise

Cloud Finance Enterprise BPilot Tesoreria

BPilot Tesoreria

BPilot Gestionale Aziendale

BPilot Gestionale Aziendale