Attualizzazione dei Flussi di Cassa Futuri

L’attualizzazione dei flussi di cassa presuppone da un lato la scelta del tasso di attualizzazione e dall’altro quella dei flussi da attualizzare.

Definizione e presupposti

L’attualizzazione dei flussi di cassa consiste in un processo di calcolo finanziario che consente di calcolare il valore equivalente alla loro generazione in data odierna.

A parità di valore, un flusso di cassa proiettato nel futuro vale meno di un flusso di cassa generato oggi (un euro oggi vale più di un euro domani) per tre ordini di motivi:

-

preferiamo consumare oggi piuttosto che domani

Per far sì che si rinunci a consumare un certo bene oggi pretendiamo che in futuro ci sia data la possibilità di un consumo maggiore, il c.d. tasso di rendimento reale

-

Posso investire oggi la somma e guadagnare una remunerazione

Se ho la disponibilità immediata di un euro posso investirlo subito (in titoli di stato, obbligazioni ecc.) ed ottenere una remunerazione sul capitale investito

-

Un euro oggi è più sicuro di uno domani

Nel calcolare i flussi di cassa che pensiamo siano generati in futuro dobbiamo tener conto di un certo grado di rischio o incertezza che ne riduce il valore proporzionalmente al tempo. Per tale motivo, maggiore è il rischio, maggiore sarà la differenza tra un flusso di cassa che pensiamo di guadagnare oggi rispetto ad uno dello stesso ammontare ottenuto nel futuro.

Tale flusso di cassa, definito anche come “Free Cash Flow”, è dato dalle entrate e dalle uscite della gestione operativa dell’azienda ed è disponibile per remunerare il capitale proprio e quello di terzi. Si calcola sottraendo gli investimenti netti (Capex) al flusso di cassa operativo ed escludendo la gestione finanziaria, i proventi e gli oneri straordinari e la remunerazione degli azionisti.

Inoltre, potremmo aver bisogno di tener conto dell’effetto inflazione monetaria: il valore della moneta non è costante nel tempo, ma diminuisce di anno in anno. Questo fa sì che, a parità di importo tra due flussi di cassa, maggiore è il tasso di inflazione, maggiore è la differenza tra il valore di un flusso generato quest’anno e uno tra un anno (e via dicendo).

Il processo di attualizzazione e la considerazione dell’inflazione

Al fine di tenere conto delle problematiche evidenziate, i flussi di cassa devono essere “corretti” moltiplicando ciascuno di essi per un fattore di attualizzazione attraverso la seguente formula:

Valore attuale di un flusso di cassa =

r è il tasso di attualizzazione

FCt è il flusso di cassa generato al tempo t

Il valore 1/(1+r)t è denominato il fattore di attualizzazione e corregge il flusso di cassa rispetto al periodo in cui viene determinato.

Maggiore è il tasso di attualizzazione, minore sarà il valore attuale dei flussi futuri, ovvero valore attuale e tasso di attualizzazione sono inversamente proporzionali.

Ma cosa è in concreto il tasso di attualizzazione r?

Il valore attuale netto di un progetto di investimento è dato dal valore attuale dei flussi finanziari che il progetto è in grado di generare nel tempo decurtato del valore che sarebbe possibile ottenere mediante investimenti alternativi aventi il medesimo grado di rischio. Il valore attuale di investimenti alternativi consente di individuare un particolare tasso denominato Costo opportunità del capitale, interpretabile come il tasso di rendimento atteso dagli investitori per un investimento in azioni o titoli che hanno il medesimo rischio. Facciamo un esempio molto semplice.

Supponiamo di voler acquistare un immobile che oggi vale € 700,000 ma che tra un anno, dopo aver effettuato una ristrutturazione che costerà altri € 300,000, sono certo avrà un valore € 1,200,000. Questo non è tuttavia l’unico investimento “sicuro” che posso effettuare. Immaginiamo infatti che investendo nell’acquisto di bond di una certa società questo mi garantisca l’8% di interessi tra un anno. In tal caso per ottenere € 1,200,000 tra un anno dovrei investire oggi € 1,200,000/(1 + 0,08) = € 1,111,111. Ciò equivale a dire che il valore attuale di € 1,200,000 tra un anno, ad un tasso dell’8% è € 1,111,111. Andiamo avanti nel ragionamento e supponiamo che, una volta acquistato l’immobile, cambi idea e decida di venderlo dopo un mese.

Fatturazione Elettronica

Piattaforma in cloud gratuita dedicata alla fatturazione elettronica per inviare, ricevere e conservare le tue fatture sia B2B che verso la pubblica amministrazione tramite il Sistema di Interscambio SdI secondo narma di legge.

Quanto sarebbe disposto a pagare un eventuale investitore per l’acquisto? Esattamente € 1,111,111.

Questo vale a parità di rischio. La questione si complica se volessimo anche tenere conto del fatto che il progetto prescelto abbia un maggiore grado di rischio rispetto ad altri alternativi. In questo caso, se per esempio l’operazione immobiliare fosse più rischiosa, al tasso di rendimento dei bond dovrei considerare ed aggiungere anche una quota del maggior rischio. Ciò determinerebbe un tasso di sconto maggiore e quindi un valore dei flussi di cassa futuri associati a quell’investimento minori favorendo così altri investimenti meno rischiosi.

La considerazione dell’inflazione

Come si può facilmente notare, nella formula di cui sopra, non viene menzionata l’inflazione che può essere considerata secondo due approcci differenti:

- si può non tenerne conto, se l’analisi è effettuata per un progetto d’investimento all’interno della UE, dato che in essa l’inflazione è attualmente sotto controllo (soluzione che noi molte volte privilegiamo);

- si può utilizzare la legge di capitalizzazione composta: se consideriamo l’inflazione come incremento dei prezzi e la indichiamo con il ri, i prezzi cresceranno del fattore 1+ri per il primo degli anni considerati e del fattore (1+ri)t per i restanti. Se il prezzo di un bene ad oggi è pari a p0, tra un anno, a causa dell’inflazione, il suo prezzo atteso p1 sarà:

p1= p0*(1+ri)

per gli anni successivi (ovvero superiori all’anno):

pt= p0*(1+ri)t

Allo stesso modo, il calcolo dei flussi di cassa reali si ottiene considerando il tasso di inflazione:

dove:

FCR=flussi di cassa reali

FCN= flussi di cassa nominali

ri = tasso di inflazione

L’errore che molte volte viene commesso nell’applicazione di questo metodo è quello di “dimenticare” di applicare un tasso di inflazione anche alle voci di costo.

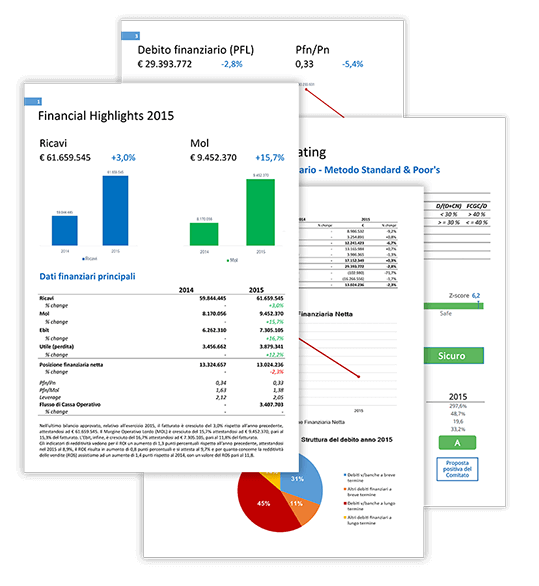

Report di Bilancio & Rating Online

Acquista online l'analisi dei bilanci riclassificati e commentati con la valutazione della situazione economico-finanziaria dell'azienda e il nuovo rating MCC

La scelta dei flussi di cassa da attualizzare

I flussi di cassa da attualizzare possono essere molteplici, pertanto in questa sede considereremo le due tipologie più comunemente utilizzate nella prassi e richiamate in letteratura:

Flusso di cassa disponibile per gli azionisti (detto Levered)

Utile Netto

+ Ammortamenti

+ accantonamenti e altre voci non monetarie

+/- variazioni del capitale circolante (incluso TFR)

+/- investimenti disinvestimenti in capitale fisso

+/- versamenti/rimborsi di capitale

+/- Accensione/estinzione finanziamento

= Flusso di cassa disponibile per gli azionisti

Tale flusso di cassa è quello che risulta dopo aver considerato tutti i costi di gestione, le imposte, la restituzione dell’indebitamento finanziario, degli oneri finanziari e il rimborso del capitale. In altri termini, è dato dalle risorse che residuano dopo aver fatto fronte al fabbisogno finanziario e aver remunerato tutti i fattori produttivi. Nella pratica tale valore corrisponde, nel caso in cui si decida di non distribuire dividendi, alla cassa dello Stato Patrimoniale.

Flusso di cassa disponibile per gli azionisti e i finanziatori (detto Unlevered)

Risultato operativo (EBIT)

- imposte sul risultato operativo (figurative)

= Risultato operativo al netto delle imposte specifiche (NOPAT)

+ ammortamenti

+ accantonamenti e altre voci non monetarie

+/- variazioni del capitale circolante (incluso TFR)

- investimenti/disinvestimenti in capitale fisso

= Flusso di cassa disponibile per gli azionisti e i finanziatori (FCFF)

Tale flusso di cassa, definito anche come “operativo netto”, è quello generato tenendo conto della sola gestione operativa dell’azienda e della sua attitudine a remunerare il capitale proprio e quello di terzi. Si calcola sottraendo gli investimenti netti (Capex) al flusso di cassa operativo ma escludendo la restituzione dell’indebitamento finanziario, il pagamento degli oneri finanziari e la remunerazione degli azionisti.

Viene definito come: “Flusso di cassa disponibile per gli azionisti e i finanziatori” poiché le due tipologie di finanziatori non sono stati ancora remunerati quando esso viene determinato e la sua misura definisce appunto le risorse finanziarie destinabile alla loro remunerazione.

Essendo un valore attinente alla sola gestione caratteristica dell’azienda, per la sua corretta determinazione è necessario considerare anche le c.d. imposte figurative ovvero la parte di imposte imputabili al solo risultato operativo o EBIT che la società pagherebbe se non deducesse dal reddito gli oneri finanziari o proventi/oneri straordinari. Pertanto viene calcolato il NOPAT, dato dalla differenza tra l’EBIT e le imposte figurative. In tal modo il valore delle imposte risulta più alto rispetto alle imposte effettive.

La scelta del tasso di sconto da applicare al flusso di cassa

La domanda a cui ora cercheremo di rispondere è la seguente: il tasso di sconto da applicare è unico per i due flussi di cassa?

La risposta è che a seconda della tipologia di flusso prescelto (Levered o Unlevered) per determinare la convenienza di un investimento si considerano tassi di attualizzazione differenti:

1. Il Flusso di cassa disponibile per gli azionisti viene scontato con un tasso che esprime il rendimento/opportunità di investimenti alternativi del capitale in imprese comparabili (metodo CAPM - Capital Asset Pricing Model); in tal caso il tasso da impiegare rispecchierà il solo costo del capitale di rischio corrispondente al rendimento richiesto dagli azionisti non avendo considerato l’indebitamento.

2. Il Flusso di cassa disponibile per gli azionisti e i finanziatori (Flusso di cassa operativo netto) è attualizzato ad un tasso che sia espressione del costo opportunità (tasso di rendimento ricavabile da investimenti alternativi che hanno un uguale grado di rischio) di tutti i finanziatori (quindi Equity e Debt). Tale tasso è detto anche Costo medio ponderato del capitale (WACC – Weigthed Average Cost of Capital).

CAPM - Capital Asset Pricing Model

rf rendimento netto di investimenti o titoli privi di rischio;

(rm - rf ) rappresenta il premio per il maggior rischio del mercato azionario rispetto ad investimenti o titoli privi di rischio;

β è il coefficiente che quantifica il rischio della singola impresa rispetto a quello medio del mercato;

L’alternativa tra l’utilizzo dei due flussi considerati deriva sia dalle informazioni di cui siamo in possesso sia dal risultato finale che vogliamo ottenere.

WACC - Weigthed Average Cost of Capital

kd * (1-t) = costo del debito al netto della fiscalità (tasso di interesse pagato al netto della deducibilità fiscale)

D = valore del debito gravato da interessi (in Italia si prende in considerazione il valore della Posizione Finanziaria netta)

E = valore dell’Equity (patrimonio netto)

ke = costo del capitale proprio o di rischio = Rf + beta * (Rm – Rf), dove:

Rf = rendimento risk free ovvero Btp a 10 anni

Beta = coefficiente di rischio sistematico che indica come varia il rendimento di un titolo al variare del rendimento di tutto il mercato. Questo indice può essere rinvenuto su Bloomberg, Barra, Merrill Lynch Beta Book, Value Line ecc.

Rm = rendimento teorico di mercato atteso da un portafoglio di titoli rischiosi

(Rm – Rf) = premio per il rischio di mercato.

Il WACC viene utilizzato per attualizzare il flusso di cassa operativo netto ai fini della valutazione d’azienda con il metodo del Discounted Cash Flow e per il calcolo del VAN.

Il WACC è il costo medio ponderato di tutte le risorse investite in azienda, ovvero la media ponderata dei “costi” delle diverse fonti di finanziamento immesse in azienda, ad es. capitale netto, debiti bancari, obbligazioni, finanziamento soci ecc. (con esclusione delle passività che non comportano interessi come i debiti v/fornitori). Questo tasso rappresenta la soglia minima di rendimento accettabile ai fini della profittabilità di un investimento richiesta dai diversi soggetti che finanziano l’impresa, suddivisibili essenzialmente in: fornitori di capitale di rischio e di debito.

Per tale motivo un progetto risulterà conveniente se il rendimento del progetto risulterà superiore al WACC, ovvero se il VAN del progetto sarà positivo (le due condizioni sono equivalenti). In questo caso si potrà concludere che l’investimento conviene semplicemente perché offre un ritorno superiore a quello di investimenti alternativi aventi pari rischio.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Costruzione del Fabbisogno Finanziario

Metodologia per la costruzione e l’analisi del fabbisogno finanziario come strumento essenziale per determinare la capacità dell’azienda di far fronte ai flussi finanziari previsionali in uscita.

- Il corretto calcolo dell'EBIT

EBIT è l’acronimo di “Earnings Before Interest and Tax” e rappresenta il risultato della gestione aziendale prima che vengano considerati gli interessi e le tasse. È un margine che misura il profitto aziendale derivante dalla sola gestione tipica-caratteristica.

- Indici di Bilancio o Ratios: descrizione e significato

Descrizione e significato dei più importanti ed utilizzati indici di bilancio quali strumenti per consentire di esprimere valutazioni sintetiche in merito alla redditività, alla solidità patrimoniale e alla solvibilità della gestione aziendale.

- La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

- La scelta dei metodi nella Valutazione aziendale

Descrizione dei vantaggi e degli svantaggi dei metodi di valutazione più utilizzati in Italia ed il loro corretto utilizzo tenendo conto delle specificità del business aziendale.

- Posizione Finanziaria Netta

L’importanza del calcolo della posizione finanziaria netta come modello di risk management e per valutare la sostenibilità dell’indebitamento finanziario rispetto ai flussi di cassa previsionali generati dall’azienda.

- Riclassificazione dei Contratti di Leasing

Una modalità operativa per riclassificare i contratti di leasing superando la logica di contabilizzazione c.d. “operativa” con quella "finanziaria" definita dagli standard IFRS per determinare un corretto valore dell’indebitamento finanziario netto aziendale.