Il Margine operativo lordo MOL e le differenze con l’EBITDA

Il margine operativo lordo (MOL) è un indicatore di redditività che esprime il reddito conseguito da un'azienda relativamente alla sola gestione caratteristica. Dal MOL vengono quindi esclusi gli interessi attivi e passivi (gestione finanziaria), le tasse (gestione fiscale) e tutte le voci di costo e ricavo a cui non corrisponde una manifestazione finanziaria, quali gli accantonamenti, gli ammortamenti e le svalutazioni di immobilizzazioni e dell’attivo circolante. Il MOL è spesso definito come “indicatore alternativo di performance” dato che non è codificato nei principi contabili IFRS-EU ma viene frequentemente utilizzato nella prassi al fine di consentire una migliore e più immediata valutazione dell’andamento della gestione economico-finanziaria di un’azienda. Il suo utilizzo è così frequente poiché il MOL fornisce una buona approssimazione del valore del flusso di cassa operativo prodotto da una azienda, grandezza essenziale per stimare il valore dell’azienda e quantificare l’entità delle risorse finanziarie create e disponibili.

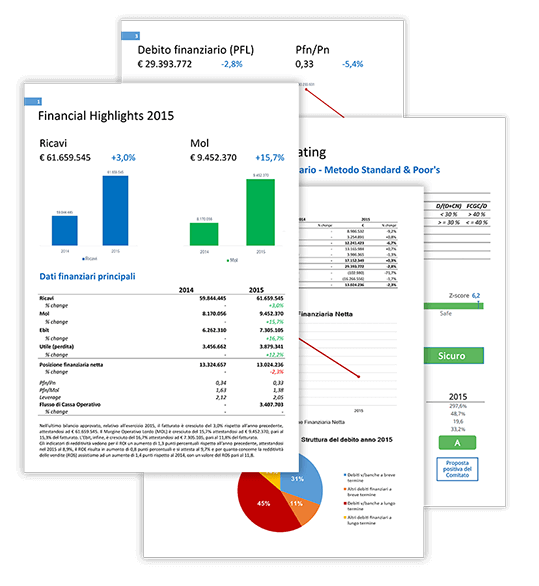

Report di Bilancio & Rating MCC

Acquista online l'analisi dei bilanci riclassificati e commentati con la valutazione della situazione economico-finanziaria dell'azienda e il nuovo rating MCC.

Quando viene utilizzato

Il MOL risulta utile per confrontare i risultati di diverse aziende che operano in uno stesso settore attraverso i multipli comparati (utili in fase di decisione del prezzo in un'offerta pubblica iniziale). Il MOL è un dato più importante dell'utile per gli analisti finanziari perché permette di valutare chiaramente se l'azienda è in grado di generare ricchezza tramite la gestione operativa, escludendo quindi le manovre operate dagli amministratori dell'azienda (ammortamenti e accantonamenti, ma anche la gestione finanziaria) che non sempre danno una visione corretta dell'andamento aziendale. È molto utilizzato anche per il calcolo di alcuni indici impiegati per misurare il grado di sostenibilità del debito finanziario come il PFN/MOL e il MOL/Oneri Finanziari.

Differenza MOL - EBITDA

Nella pratica il MOL viene spesso indicato con l'acronimo anglosassone EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) ossia l'utile prima degli interessi, delle tasse e degli ammortamenti delle immobilizzazioni immateriali e materiali ma i due margini esprimono grandezze diverse. La differenza tra il MOL e l'EBITDA è rappresentata dagli accantonamenti che nell'EBITDA vengono dedotti e quindi considerati nel calcolo mentre nel MOL vengono trattati al pari degli ammortamenti e non considerati. Tale impostazione trova la sua ratio nella considerazione che anche se i costi per accantonamenti non hanno una manifestazione monetaria nell’esercizio che si sta analizzando, se correttamente contabilizzati, molto probabilmente comporteranno uscite di cassa negli esercizi futuri, nel momento in cui si dovesse verificare l’evento sulla base del quale sono state accantonate le risorse. Ciò comporta che il valore dell’EBITDA può essere inferiore rispetto al MOL e quindi condurre ad una stima più prudenziale del potenziale flusso di cassa operativo. Questa differenza può avere, in alcuni casi, delle implicazioni non trascurabili, ad esempio quando il margine viene preso in considerazione per calcolare e valutare la sostenibilità del debito attraverso l’analisi dell’indice Debt/EBITDA. Solo per completezza evidenziamo il fatto che anche se nell’acronimo non sono ricompresi i costi relativi a svalutazioni o i ricavi conseguiti per eventuali rivalutazioni tali valori non monetari nella prassi di analisi finanziaria sono comunque considerati nel calcolo dell’EBITDA e rispettivamente sommati o sottratti all’indice alla stessa stregua del MOL. Viene anche utilizzato, soprattutto nei prospetti finanziari delle società quotate, il c.d. EBITDA Adjusted attraverso il quale si intende l’utile o la perdita che l’azienda avrebbe conseguito in assenza di componenti straordinarie (non ricorrenti). Tale margine consente di facilitare l’analisi dell’andamento dell’attività da parte degli analisti ed assicurare una migliore comparabilità dei risultati nel tempo, al fine di valutare i risultati sulla base dei loro modelli previsionali ed in particolare per il metodo dei multipli di mercato. Si pensi ad esempio a ricavi eccezionali conseguiti in un particolare esercizio ma che non si verificheranno in futuro o a costi della medesima natura.

Calcolo del MOL

Per calcolare il MOL è necessario riclassificare il Conto Economico. L’operazione può essere condotta con due metodologie alternative:

1. utile + ammortamenti + accantonamenti + svalutazioni - plusvalenze + minusvalenze + oneri finanziari - proventi finanziari + costi non caratteristici - ricavi non caratteristici,

2. valore della produzione (ricavi + variazione rimanenze) - costi per materie prime - costi per servizi - costi per il personale - altri costi di struttura.

Esempio del calcolo del MOL

Per calcolare l’EBITDA bisogna invece procedere come segue:

MOL

- Accantonamenti

= EBITDA (Earnings before interests, taxes depreciation and amortization)

- Ammortamenti materiali (depreciation) e ammortamenti immateriali (amortization)

= EBIT = Risultato Operativo

Come considerare l’accantonamento al fondo TFR nel calcolo del MOL?

Alcuni autori escludono dal MOL l’accantonamento al fondo TFR. La scelta di tale esclusione risiede nel fatto che il TFR viene considerato alla stregua di un accantonamento e come tale non comporta uscite di cassa immediate. Secondo la nostra impostazione tale metodo non è corretto perché il TFR è concettualmente diverso da un accantonamento. Il TFR, infatti, è più assimilabile ad un debito (con la sola differenza che il creditore è un dipendente dell’azienda) che non ha una scadenza prefissata come ad esempio un debito commerciale. Infatti, a differenza degli accantonamenti, vi è certezza che in futuro tali risorse dovranno essere corrisposte al dipendente mentre l’accantonamento troverà una manifestazione monetaria solo al verificarsi di un evento aleatorio che potrebbe anche verificarsi solo parzialmente o non verificarsi affatto. Inoltre, escludendo il TFR dal calcolo del MOL, la differenza con l’EBITDA sarebbe ancora più marcata. Per tale motivo, preferiamo considerare il TFR alla stregua di un debito e come tale detrarlo dal margine. Sicuramente tale impostazione ha il vantaggio di rendere l’analisi più prudenziale.

Limiti del MOL rispetto al flusso di cassa operativo

Un limite del MOL è rappresentato dal fatto che, a differenza del calcolo del flusso di cassa operativo, non tiene conto delle variazioni del capitale circolante netto. Infatti, i valori che contribuiscono al MOL sono espressione di rilevazioni puramente contabili, rappresentate dai ricavi e dai costi di competenza dell’esercizio ma non sappiamo se tali valori siano stati rispettivamente incassati e pagati nell’esercizio. Si pensi, ad esempio, ad un’azienda che ha incassi molto dilazionati nel tempo mentre paga i fornitori in un periodo molto più ristretto. In questo caso il valore del MOL sarebbe maggiore rispetto alla reale dinamica finanziaria ed il margine si discosterebbe di molto dall’effettivo flusso di cassa disponibile. Per tale motivo, ancorché fornisca un utile indicatore facilmente calcolabile, quando utilizzato come indice per la sostenibilità del debito, può indicare solo se l’impresa è in grado di remunerare le eventuali risorse finanziarie acquisite senza incorrere in perdite ma deve essere utilizzato con cautela nel caso in cui si voglia conoscere la reale capacità della gestione caratteristica di fornire le risorse liquide necessarie al pagamento degli impegni assunti.

MOL e EBIT: qual è preferibile utilizzare?

La maggior parte degli analisti finanziari preferisce utilizzare come indicatore di redditività il MOL perché considerato più corretto dato che l’EBIT sottostimerebbe i flussi di cassa. Infatti, a differenza dell’EBIT, il MOL è espresso al lordo degli ammortamenti e dagli accantonamenti che, non comportando un’uscita finanziaria ma solo un costo contabile, rappresentano una sorta di surplus finanziario per l’impresa utilizzabile in qualsiasi momento. Sebbene tale impostazione non sia in principio sbagliata, per un’impresa con un’attività in corso non sarebbe prudente dipendere dai flussi di cassa di cassa generati da elementi non monetari come gli ammortamenti e gli accantonamenti per far fronte ai pagamenti del debito. Può accadere che le imprese con spese elevate per ammortamenti abbiano spese elevate anche in conto capitale. Se i flussi di cassa associati ad ammortamenti e accantonamenti venissero utilizzati per effettuare i pagamenti del debito, l’impresa potrebbe non avere risorse da investire per sostenere una crescita futura o per mantenere le attività in essere. Un’impresa con un MOL elevato ed un EBIT basso che prende in prestito risorse sulla base della stima del primo valore può trovarsi in seria difficoltà per due motivi: se utilizza i flussi di cassa derivanti dagli ammortamenti per ripagare gli oneri finanziari invece di effettuare delle spese in conto capitale può mettere a rischio le sue prospettive di crescita; se invece continua a effettuare delle spese in conto capitale, dovrà dipendere dal nuovo finanziamento per coprire i costi del debito. Per tutte queste ragioni la scelta di utilizzo tra i due indicatori dipende sia dalle caratteristiche dell’azienda presa in considerazione ed in particolare dalle prospettive di crescita, sia dal grado di prudenza che vogliamo dare alla nostra analisi.

La normalizzazione dei dati di bilancio

Il primo passo da seguire è quello di normalizzare il valore del reddito presente in bilancio. Tale operazione viene effettuata eliminando o aggiungendo quote di costi e/o ricavi che non partecipano alla gestione tipica dell’azienda oppure che non sono ricorrenti perché dotati della caratteristica dell’eccezionalità. Per eseguire correttamente tale operazione, i dati presenti nel bilancio non sono sufficienti e bisogna coinvolgere gli amministratori della società che conoscono bene la realtà aziendale. Questa procedura di rettifica di valori positivi e negativi influenzerà direttamente il calcolo dell’EBIT e del MOL e, di conseguenza, tutti gli indici che utilizzano tali margini.

In Italia, come sappiano, nelle PMI molte volte l’imprenditore coincide anche con il proprietario dell’impresa. Per tale motivo capita che, per ragioni meramente fiscali, vengano imputate all’impresa costi promiscui che riguardano anche la sfera personale dell’imprenditore o che non siano correlati direttamente con l’attività tipica dell’impresa. A questo aggiungiamo anche il caso frequente di spese ed investimenti i cui costi sono sostenuti nell’esercizio corrente ma che avranno un beneficio futuro: per tale motivo, non sono legati alla gestione attuale e bisogna provvedere a scorporarli dal bilancio riclassificato.

Ad esempio, una software house sostiene delle uscite (anno 2018) per assumere due programmatori e per acquistare delle attrezzature per il lancio di un nuovo prodotto che però sarà sul mercato l’anno successivo e quindi solo allora si trasformerà in un ricavo per l’azienda. Nel conto economico dell’esercizio corrente (anno 2018), per il principio della competenza, ritroverò contabilizzati tali costi che però non partecipano alla creazione di valore attuale e quindi che faccio? La soluzione più corretta è scorporare tali costi dal conto economico 2018 e imputarli nell’esercizio successivo, anno in cui il prodotto, associato a tali costi, sarà sul mercato. Questa metodologia è molto usata anche nelle valutazioni aziendali.

Facciamo un esempio.

Ricavi € 3.000.000

Costi € 2.000.000

Spese non capitalizzate € 500.000 (che riguardano un nuovo prodotto venduto nel 2019)

EBIT 1 caso, il valore di tali spese è considerato nell’EBIT

EBIT = € 500.000

EBIT caso 2, il valore di tali spese non è considerato e viene scorporato

EBIT = € 1.000.000, di conseguenza tutti gli indici che utilizzano l’EBIT subiranno un miglioramento

La procedura di rettifica diventa indispensabile con l’adozione dei nuovi schemi di bilancio (D.Lgs. 139/2015) in cui non è più distinto nel Conto economico, in una sezione a parte, il valore dei componenti straordinari che non vanno ricompresi nell’EBIT.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

- La scelta dei metodi nella Valutazione aziendale

Descrizione dei vantaggi e degli svantaggi dei metodi di valutazione più utilizzati in Italia ed il loro corretto utilizzo tenendo conto delle specificità del business aziendale.

- Riclassificazione dei Contratti di Leasing

Una modalità operativa per riclassificare i contratti di leasing superando la logica di contabilizzazione c.d. “operativa” con quella "finanziaria" definita dagli standard IFRS per determinare un corretto valore dell’indebitamento finanziario netto aziendale.