Rating MCC - Medio Credito Centrale - in vigore dal 15 marzo

Disposizioni operative del Fondo di Garanzia per le PMI - Decreto del Ministero dello Sviluppo Economico di concerto con il Ministero dell’Economia e delle Finanze del 6 marzo 2017, pubblicato in G.U. del 7 luglio 2017.

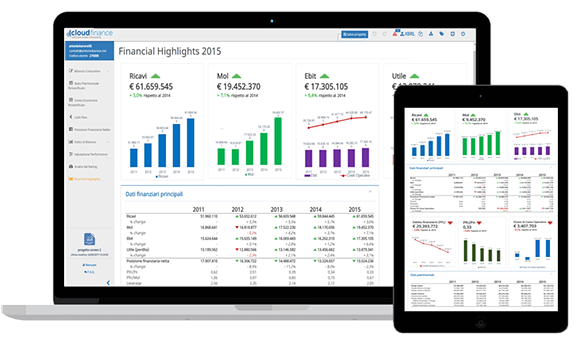

In questo breve articolo descriveremo il funzionamento della nuova metodologia adottata per il calcolo del rating MCC utilizzando il software Analisi di Bilancio & Rating che ha una sezione dedicata alla determinazione di tale rating.

Tale sezione è stata sviluppata in conformità alle Disposizioni operative del Fondo di Garanzia per le PMI in vigore a partire dal 15 marzo 2019 che prevedono l’estensione del modello di valutazione “Nuova Sabatini” a tutte le operazioni finanziarie ammissibili all’intervento del Fondo.

Il modello prevede l’attribuzione al soggetto richiedente di una fascia di valutazione da 1 (punteggio massimo) a 5 (minimo) a cui viene fatto corrispondere un giudizio sulla solvibilità dell’azienda ed una stima della probabilità di inadempimento che, in ultima analisi, determina l’ammissibilità della domanda di accesso alle garanzie previste dal Fondo.

La valutazione si articola in due moduli:

- modulo economico-finanziario

- modulo andamentale.

A questi si aggiunge un blocco informativo relativo alla presenza di eventuali eventi pregiudizievoli a carico della Società e/o di soci che ricoprono cariche rilevanti.

Il modulo economico-finanziario si basa esclusivamente sui dati di bilancio mentre il modulo andamentale si articola a sua volta in due componenti:

a) Credit Bureau, prende in esame i dati raccolti dai Sistemi di Informazioni Creditizie (Cerved, Crif) relativamente ai contratti rateali, non rateali e carte (alternativo alla CR).

b) Centrale Rischi, si basa invece sulle informazioni presenti nel report di Banca d’Italia relativamente alla dinamica dei rischi a scadenza e dell’esposizione per cassa

Il software sviluppa il modulo economico-finanziario e la componente Centrale Rischi del modulo andamentale tenendo conto della presenza di eventi pregiudizievoli. Secondo quanto riportato nelle specifiche tecniche, infatti, la componente Credit Bureau del modulo andamentale può anche non essere attivata ed in questo caso la classe di valutazione andamentale si riconduce a quella determinata dal modulo Centrale Rischi della Banca d’Italia.

Per il calcolo del rating completo, devo avere a disposizioni la seguente documentazione:

- Ultimi due bilanci approvati

- Centrale rischi degli ultimi 6 mesi

- Conoscenza della presenza di eventi pregiudizievoli

Posso, però, calcolare il rating anche solo avendo a disposizione i soli dati di bilancio e gli eventi pregiudizievoli (ottenendo in questo caso un rating basato su informazioni parziali).

1. I dati del bilancio sono riclassificati automaticamente dal software con il calcolo degli indici definiti dalle specifiche

2. La valutazione andamentale - Centrale Rischi - richiede una serie di dati da inserire a cura dell’utente e riguardanti l’esposizione mese per mese del soggetto sulle operazioni per cassa, a scadenza ed eventuali sofferenze. I dati richiesti fanno riferimento ad un periodo di 6 mesi antecedenti la valutazione. Per esigenze di praticità e semplicità dell’analisi, Analisi di Bilancio e Rating prevede che il modulo andamentale sia attivo solo in relazione all’ultimo anno di bilancio inserito. L’utente può comunque scegliere se attivare o meno il modulo di valutazione andamentale, dato che le disposizioni operative prevedono che l’attribuzione della fascia di valutazione finale sia possibile anche in assenza di dati andamentali.

3. Le informazioni sugli eventi pregiudizievoli sono rinvenibili dal Registro delle Imprese o dal Cerved

Impostazioni iniziali

L’utente dovrà innanzitutto indicare alcune informazioni riguardanti l’impresa da analizzare in quanto alla sua forma giuridica (Società di Capitali, Società di Persone o Ditta Individuale) e al settore di attività (Industria, Edilizia, Commercio, Immobiliare, Servizi). La scelta si rende necessaria in quanto i parametri di valutazione e le variabili del modello differiscono a seconda del tipo di Società e del settore di attività.

Inoltre, si richiede di indicare se per ciascuno degli anni di valutazione, sono oppure erano in corso eventi pregiudizievoli a carico della Società rientranti in una delle quattro famiglie in figura (Fallimento o similari, Ipoteca giudiziale/pignoramento, Ipoteca legale, Domanda giudiziale). Consultare le Disposizioni Operative per associare le specifiche procedure alle rispettive famiglie. L’occorrenza di eventuali eventi pregiudizievoli può portare ad un peggioramento del punteggio di rating associato al soggetto o il rigetto tout-court della domanda secondo le modalità previste dalle disposizioni operative. Per questo motivo, se presenti, tali eventi devono essere necessariamente segnalati.

Per le sole Società di Persone occorre inoltre segnalare l’eventuale occorrenza di eventi pregiudizievoli a carico di soci che ricoprono cariche rilevanti. Bisogna consultare le Disposizioni Operative per un elenco delle cariche societarie considerate rilevanti a tal fine.

Come ultimo passo della configurazione iniziale l’utente dovrà scegliere se attivare o meno il modulo di valutazione andamentale - Centrale Rischi. Nel caso in cui si scelga di non attivarlo, la valutazione sarà basata esclusivamente sul modulo economico-finanziario.

Modulo economico-finanziario

Il prospetto del modulo economico-finanziario riepiloga innanzitutto i dati patrimoniali ed economici sui quali si basa la valutazione (Dati di Input). Sulla base di questi il software effettua i controlli preliminari di qualità e quadratura previsti dalle specifiche tecniche e, nel caso non vengano passati, restituisce per il modulo economico-finanziario l’output UN – Unrated, ovvero “non classificabile”.

Quindi vengono calcolate le variabili del modello, a partire dalle quali verrà determinato lo score finale del modulo e quindi la classe di valutazione economico-finanziaria. Le variabili si articolano in variabili discriminanti Vi che sono dei veri e propri ratios di bilancio e variabili dicotomiche Di che sono invece delle variabili tecniche che servono ad identificare specifiche caratteristiche dell’azienda analizzata (fascia di fatturato, settore di attività) oppure sono meramente funzionali al calcolo dello score. Per ciascuna variabile e per i diversi anni di analisi vengono riportati i valori assunti, le formule, come definite dalle specifiche tecniche in funzione dei dati di input, e il giudizio (Alto, Medio-Alto, Medio, Medio, Medio-Basso, Basso) come previsto dalle fasce di valutazione incluse nelle Disposizioni Operative.

Le variabili Vi sono inoltre sottoposte alla procedura di “trattamento” prevista dalle specifiche tecniche, che consiste nell'attribuzione a ciascuna variabile di un cap (limite massimo), di un floor (limite minimo) e di un valore predefinito che la variabile assume nel caso in cui il denominatore della formula sia pari a zero. Infine, viene calcolato lo score (punteggio) del modulo economico-finanziario, attraverso una combinazione lineare delle variabili Vi e Di ovvero un’operazione che prevede che ciascuna variabile venga moltiplicata per un coefficiente (definito dalle specifiche) e poi sommata alle altre. Allo score viene quindi associata una classe di valutazione da F1 (classe con la migliore performance) a F12.

Modulo andamentale – Centrale Rischi

Se l’utente ha attivato il modulo andamentale dovrà innanzitutto provvedere ad inserire i dati di input del modello.

Il modulo andamentale è attivo solo in riferimento all’ultimo anno di bilancio inserito. Per gli altri anni la valutazione viene effettuata con il solo modulo economico-finanziario. Le informazioni da inserire riguardano l’accordato e l’utilizzato per cassa, l’accordato e l’utilizzato di operazioni a scadenza ed eventuali sofferenze, il tutto per un ciascuno dei sei mesi precedenti la data di riferimento per la valutazione. Il software calcola le variabili discriminanti Vi e le variabili dicotomiche Di ed a partire da queste determina lo score del modulo andamentale – Centrale Rischi, al quale viene associata una classe di valutazione da A1 (performance migliore) ad A12. La formula utilizzata per determinare lo score, i pesi da applicare a ciascuna variabile e le ulteriori correzioni da considerare sono definite dalle specifiche tecniche.

Valutazione finale

Una volta determinate le classi di valutazione del modulo economico-finanziario e del modulo andamentale si ottiene la classe di valutazione integrata, espressa su una scala che va da 1 (risultato migliore) a 12. Anche nel caso in cui il modulo andamentale non sia stato attivato, le disposizioni operative prevedono che sia possibile determinare la classe di valutazione finale. Nel caso in cui siano in corso eventi pregiudizievoli a carico della Società e/o a carico di soci che ricoprono cariche rilevanti (per le Società di Persone) la classe di valutazione integrata può subire un aggiustamento fino a 4 punti. Nel caso in cui siano in corso procedure fallimentari, la domanda di accesso alle garanzie viene immediatamente rigettata e la procedura restituisce l’output “UN”. UN - Unrated (ovvero non classificabile) è l'output restituito dalla procedura di valutazione in caso di dati mancanti, controlli di qualità non superati oppure gravi eventi pregiudizievoli quali, come detto, procedure fallimentari in corso. In questi casi non è possibile determinare la classe di valutazione del soggetto beneficiario in relazione ai singoli moduli oppure alla fascia di valutazione finale e di conseguenza la domanda di ammissione ai benefici previsti dal Fondo non può essere accolta.

Alla classe di valutazione integrata viene poi associata una fascia di valutazione da 1 a 5, che può essere interpretata come segue.

La domanda di ammissione alle garanzie previste dal Fondo può essere ammessa soltanto per le fasce da 1 a 4 mentre le aziende in fascia 5 vengono escluse.

Infine, a ciascuna delle 12 classi di valutazione è associata una probabilità di inadempimento che esprime in termini statistici il presumibile rischio di credito del soggetto beneficiario.

Allegati:

![]() Disposizioni Operative in vigore dal 15 marzo 2019

Disposizioni Operative in vigore dal 15 marzo 2019

![]() Specifiche tecniche calcolo inadempimento

Specifiche tecniche calcolo inadempimento

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Analisi di Bilancio & Rating

Analizza i tuoi bilanci con un click direttamente da XBRL

Ti potrebbe interessare anche:

- Indici di Bilancio o Ratios: descrizione e significato

Descrizione e significato dei più importanti ed utilizzati indici di bilancio quali strumenti per consentire di esprimere valutazioni sintetiche in merito alla redditività, alla solidità patrimoniale e alla solvibilità della gestione aziendale.

- Procedure di allerta e gli indicatori della crisi

È stato pubblicato nel Supplemento ordinario n. 6 della Gazzetta Ufficiale n. 38 del 14 febbraio 2019 il D.Lgs. 12 gennaio 2019, n. 14 con il Codice della crisi d'impresa e dell'insolvenza, in attuazione della legge 19 ottobre 2017, n. 155.

- Il Margine operativo lordo MOL e le differenze con l’EBITDA

Il margine operativo lordo (MOL) è un indicatore di redditività che esprime il reddito conseguito da un'azienda relativamente alla sola gestione caratteristica.